こんにちは、てそです。

退職後の資産の安全な取り崩し方がわからない

というように、多くの人が退職後に自身の資産をどのように取り崩すかに不安を感じるかと思います。今日は、退職後の資金を安定的に引き出す方法についてお話しします。

トリニティスタディとは?

トリニティスタディは、資産取り崩しに関する研究で、インデックス投資の出口戦略ともいえます。正式名称は、「Retirement Savings Choosing a Withdrawal Rate That is Sustainable」と言い、日本語訳では、 「退職金の節約、持続的な取り崩し率の選択」となります。

1998年にトリニティ大学の教授3人によって発表された論文に基づいています。

この研究は、過去の約70年間のデータをもとにバックテストを行い、毎年4%ずつ資産を取り崩すと30年以上にわたって資産が持続する確率が96%以上であることを示しています。

さらに、4%の取り崩しを行いつつ、各シナリオの中央値ベースで資産が初期の8倍まで成長する可能性も示されています。

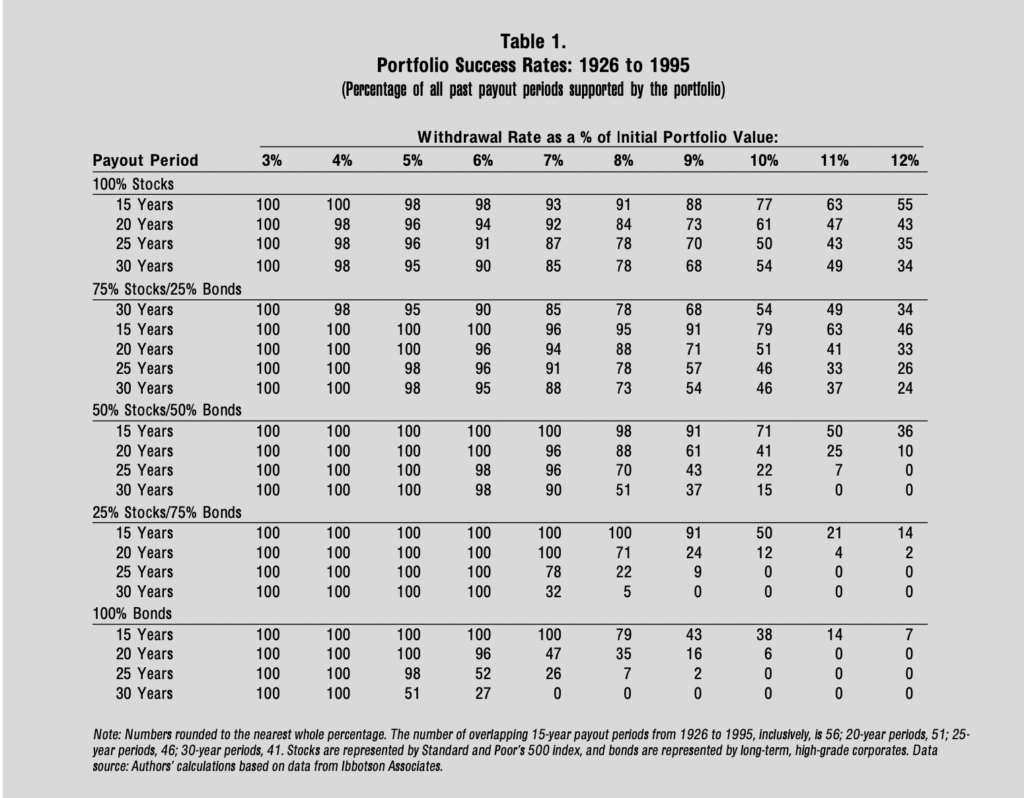

以下が調査結果となります。縦列が株・債券のうち、株の比率と運用期間、横が取り崩し比率となります。

具体例を挙げると、5000万円の資産がある場合、毎年200万円(4%)を取り崩しても、30年後には資産が残る可能性が高く、中央値では8倍まで増えていることになります。

トリニティスタディは今でも通用するのか?

トリニティスタディは1926年から1995年という古いデータに基づいていますが、2018年には別の研究者によってアップデートされています。

結果は、同じように株式と債券の組み合わせで4%の取り崩しをおこなった結果、35年後には96%、40年後には86%の資産が残るという結果が示されています。

ですので、基本的には今でも通用する考えだといえると思います。

ただし、4%ルールは以下の前提条件に基づくものであることを留意する必要があります。

4%ルールの注意点

1. 運用商品

この研究はS&P 500株価指数と長期で高い格付けの社債の組み合わせに基づいており、他の投資ポートフォリオには同じ結果が得られるかは分かりません。

また米国株はバブル気味などと言われていますので、これからの10年20年で本当に同じような結果が出るかは分かりません。

2. インフレ率

4%は、「平均リターン率」ー「インフレ率」から算出されています。

アメリカのインフレ率を考慮していますが、日本の場合、今はアメリカよりインフレ率が低いので、よりリターンが高くなる可能性もあります。

ただここ1、2年は日本でも徐々にインフレ率が上がってきているので、これからも同じように4%程度の取り崩しが可能かはわかりません。

3. 為替

トリニティスタディはアメリカ人を前提に語られているため、為替の影響については考慮されていません。

同じくS&Pのインデックス投資をおこなっている場合でも、円をベースに資産運用している我々の場合、円安になれば利益が増え、円高になれば利益が減ることとなります。

4.税金

日本において売却時にかかる税金20%が考慮されていません。

来年から始まる新NISAであれば1800万円までは非課税ですが、それを超えると特定口座で運用する必要があり、その場合は取り崩すたびに売却益から20%を税金として支払うことになります、

5.そもそも・・・

「資産が残る」は「ゼロになっていない」ということなので、「減っていない」ということではありません。

なのであくまでも1つの参考結果程度に認識しておき、「4%で取り崩せば絶対大丈夫」ということではないと理解しておく必要があります。

取り崩しの考え方

実際に中央値である8倍を目指すことは現実的ではなく運頼みとなりますが、資産を増やし、退職後に4%ずつ取り崩すという基本的なアプローチは参考になるかと思います。

またこれから資産を築くことを目指す人にとっても、4%ルールを逆に適用すると、生活支出の25倍を貯めることでセミリタイアを実現できる可能性があります。

例えば、月に20万円を使う人ならば、20万x12ヶ月x25倍=6000万円貯めることで理論的には完全リタイアが可能です。

さらに生活費が少ない場合は、より早い早期退職を目指すことができます。

対策としては、4%ルールを目安にしつつ、相場が悪いことも想定して支出を3%に抑えるなど安全策をとることが良いと思います。

ただ、そもそも定年退職する場合は数年後に年金需給も可能になるので、早期リタイアを検討する場合でも、完全FIREでなくサイドFIREであれば副業やバイトなどでカバーもできると思います。

我が家の取り崩しイメージ(今後変わるかも)

私の場合、早期リタイアを目指していますが、今の生活費は月に35万円ほどかかっており、「資産を減らさない前提で」完全FIREすると35万円x12ヶ月x25倍で1億円以上の資産がないとできません。

ただ

・65歳からは年金がもらえること

・資産を今の額のまま維持する必要がないこと

から1億円の資産は不要だと考えています。

ただ年金も本当に65歳から予定額をもらえるのか若干怪しいので、65歳の時点である程度キャッシュを残しておく必要があるとは考えています。

<50歳退職時に7000万円の資産があった場合の以降の支出イメージ>

①50歳-65歳

(1)7000万円を4%ルールで280万円(23万円/月)取り崩し+副業・バイトで12万円/月稼ぐ

→65歳時点7000万円がまるまる残る

(2)7000万円を4%で運用しつつ副業・バイトせずに15年間毎月35万円を取り崩す

→65歳で約4000万円が残る。

②65歳以降

・上記①-(1)の場合、年金+23万/月の取り崩しでも7000万円を維持

・上記①-(2)の場合、年金+13万円/月の取り崩しでも4000万円を維持

いずれのケースでも逃げ切りが可能

③年金制度が変更になり70歳から開始の場合

・上記①-(1)の場合、7000万円を4%で運用しつつ毎月35万円を取り崩し⇨70歳時点残資産6100万円

・上記①-(2)の場合、4000万円を4%運用しつつ毎月35万円を取り崩し⇨70歳時点残資産2500万円

ということから仮に副業・バイトを一切しなくても概ね逃げ切れるというイメージを持っています。

※運用時の計算は野村アセットマネジメントの資産取り崩しシミュレーションツールで試算

これらはインフレ加味した運用益が毎年4%あるという前提の楽観論だとは思っていますが、私は退職後も個人事業主として細々と収入は得ていこうと思っていますし、実際には歳をとると支出はもっと減っていくと思いますので、FIRE目標の資産7000万円は妥当な目標だと思っています。

もちろん資産はもっとあった方が安心なのですが、会社員という生活で感じているストレスから早く抜け出したいのと体が元気なうちに自由にやりたいことをやりたいので、50歳遅くとも55歳での退職を考えています。

※リスクの取り方は個人によるものですので、自身の考えに基づいて判断することをお勧めします。

コメント